Des perspectives himalayennes, une accélération des investissements et des usages

8 000 milliards de dollars ! C’est le chiffre que pourrait représenter le marché du métavers en 2030 selon un consensus de Goldman Sachs, Morgan Stanley et Citi Bank. Aujourd’hui, les métavers représentent 39 milliards de dollars, ce qui en fait encore un marché de niche, mais à fort potentiel de croissance, donc. Il suffit de regarder les investissements des grands établissements financiers (HSBC, BlackRock par exemple) sur ce secteur, et les acquisitions récentes des GAFAM en dizaine de Md$ sur le secteur des jeux et des entreprises innovantes (3D, morphing, identité numérique) pour comprendre que la troisième génération d’internet (web3) est en préparation.

Mais de quoi parle-t-on ? Les métavers sont des mondes ouverts et virtuels en 3D, tendant à reproduire notre monde réel, hébergeant une communauté d’utilisateurs et présents sοus la forme d’avatars pouvant s’y déplacer, y interagir sοcialеmеnt et écοnοmiquеmеnt. Oubliez 2nd Life (2003-2008) et observez les métavers les plus tendances en ce moment : Decentraland, The Sandbox, Horizon Worlds (Meta), Roblox accueillent leurs premiers millions d’avatars au quotidien. Certains emplacements ou produits virtuels dépassent d’ores et déjà la centaine de milliers d’euros (à verser en cryptomonnaie).

Jusqu’à présent le métavers a majoritairement suscité l’intérêt des acteurs de la Mode/Vêtement (Vans, Nike, Balenciaga, Metaverse Fashion Week), du Luxe (ex : Gucci, Dior, LVMH) et du secteur Marchand (ex : Walmart, Carrefour, Groupe Printemps) par l’angle du marketing : vendre des produits dans ces mondes virtuels auprès d’une population très digitalisée (à commencer par les 2,5 milliards de gamers au quotidien), et appétente aux crypto monnaies – moyens de paiement privilégiés dans ces univers.

En ce premier semestre 2022 un pivot s’opère et d’autres acteurs et usages sont observés autour de la santé, la formation, l’immobilier, les industries traditionnelles et bien sûr les premières banques et assurances commerciales : achats de parcelle (terrain virtuel dans un métavers que vous pouvez acquérir pour quelques milliers de cryptomonnaies), ouverture de boutiques, développement d’univers de simulation et d’espace d’échange collaboratif (Teams-Like version 3D). Comme on le constate les métavers sont pluriels et multi formes.

L’émergence des premiers cas d’usage du secteur bancaire & assuranciel en 3 illustrations

JP Morgan a été la première banque à s’installer dans le métavers en créant une agence vitrine représentant sa branche d’investissement. Celle-ci est suivie par la banque HSBC qui construit un stade virtuel pour engager et rassembler les populations aimant le sport, l’e-sport et les jeux vidéo en leurs proposant des expériences immersives autour de ces thématiques.

En Espagne, Santander et BBVA d’Espagne investissent dans Metrovacesa (promoteur immobilier) via un projet de commercialisation de maisons dans le métavers Decentraland. Dans l’interface, vous pouvez interagir avec les entreprises qui y achètent des terrains, ainsi que voir Malaga Towers, un complexe immobilier qui propose des propriétés à vendre en réalité physique dans la ville de Malaga en Espagne !

En France, AXA Assurances a acheté une parcelle dans le métavers The Sandbox afin d’en explorer les cas d’usage. Axa réfléchit à créer des centres de prévention avec des jumeaux numériques ou des robots afin de sensibiliser le grand public aux risques que peut engendrer le métavers. L’assureur envisage même de créer des agences virtuelles pour vendre ses produits liés au métavers (ex : assurer son avatar) et à la vie réelle.

Des expérimentations pionnières donc, avec en priorité la volonté d’enrôler quelques clients (plutôt fortunés, appétent aux cryptomonnaies et geek), d’éprouver une nouvelle marque, de nouveaux produits, un nouveau modèle relation client. On est cependant encore loin d’un marché grand public.

A l’image des premières heures d’internet, notre conviction est que les métavers posent des questions fondamentales de souveraineté et d’éthique

Dans un monde très régulé, une des premières ambitions pour ces métavers est de s’affranchir de toute régulation. Un juste milieu sera néanmoins à trouver pour qu’une économie métavers, notamment liée à la détention et propriété numérique des biens et services acquis, soit réellement booming à l’échelle de notre planète. L’Europe s’est emparée du sujet et le premier projet de réglementation focalisé sur les monnaies a été publié en mars 2022 (« MiCA » pour « Markets in Crypto-Assets » ie régulation des acteurs de services proposant des crypto-actifs »)

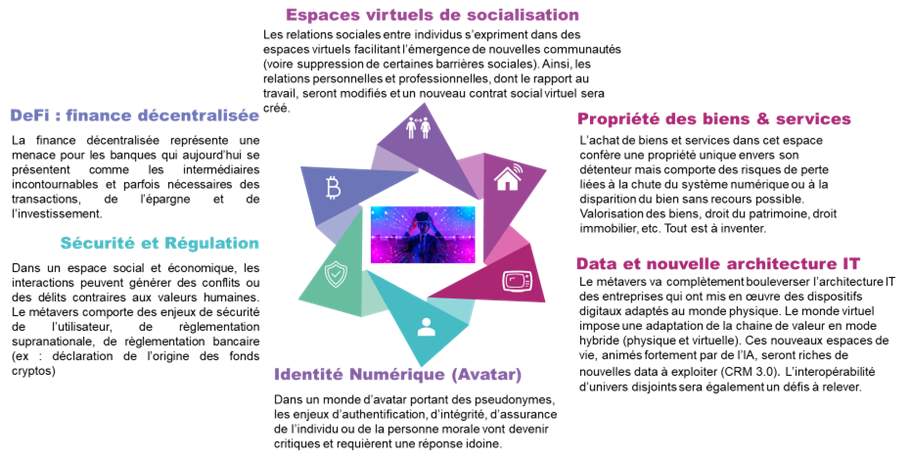

Plus largement, nous relevons 6 défis majeurs à adresser dans les années à venir :

Nos équipes onepoint ont identifié plusieurs impacts potentiels au sein de l’industrie bancaire. En voici un extrait :

Dans ces univers, de nouveaux produits innovants devraient être proposés aux clients. Notamment le développement d’un patrimoine numérique qui pourrait être présenté comme garantie auprès de la banque : la sécurisation et l’immuabilité des biens virtuels grâce à la technologie Blockchain et aux NFT permettraient de réaliser un emprunt dans le monde réel adossé à des garanties dans le monde virtuel et vice-versa. Ces nouveaux produits innovants, pour être proposés aux clients du métavers, nécessiteraient le développement de nouveaux moyens.

De plus, les métavers offriraient des possibilités de ciblage plus précises et plus fiables des clients du fait de leurs constructions par communautés affinitaires. Celles-ci sont animées par des utilisateurs qui recherchent des expériences spécifiques. Cette opportunité de ciblage permettrait de développer en profondeur la connaissance client dans le monde virtuel et réel ce qui permettrait aux banques de réaliser des propositions de valeurs plus efficientes et adaptées aux besoins de leurs clients.

En outre, l’utilisation d’avatars représentant des clients ayant la capacité d’effectuer des transactions financières et d’engager leur responsabilité impliquerait de repenser les systèmes de sécurité et de régulation selon un nouveau cadre qui reste à définir. La protection de l’identité numérique est un enjeu pour le secteur financier car l’utilisation d’avatars présente un défi concernant l’identification des personnes réelles dans les métavers. Cela peut, par exemple, entraver l’utilisation des exigences de KYC / KYP dont les banques sont soumises auprès du régulateur. Plusieurs dimensions de l’activité des banques seraient donc touchées sans oublier l’importance de la cybersécurité qui se renforcerait dans un monde complètement virtuel. En somme, les banques qui voudraient fonctionner tel des acteurs de confiance devraient s’adapter à de nouveaux encadrements. Notamment, la création de nouveaux indices de confiance facilitant l’octroi de produits bancaires ou l’estimation du collatéral.

Enfin, ces changements de paradigmes nécessiteraient de repenser l’architecture IT des acteurs bancaires : besoin d’interopérabilité entre les métavers et les systèmes bancaires actuels notamment. En effet, les banques devront permettre le suivi et l’accompagnement d’un client dans les deux univers en assurant une continuité des services proposés.

Face à ces nouveaux défis, quelles sont les options stratégiques pour les acteurs bancaires ?

Pionnier & Innovateur ? Attentiste ? Suiveur Agile ? chaque établissement se forgera ses convictions et sa démarche d’apprentissage. Assez classiquement trois stratégies sont envisageables :

Stratégie offensive : Elle permettrait aux acteurs financiers d’acquérir une image d’entreprise innovante (ex : Axa France, Santander), une expertise spécifique et une communauté solide portée sur le numérique leurs permettant de se positionner en tant que leaders dans ce marché et de profiter du potentiel économique du métavers. Cette stratégie nécessite des investissements supplémentaires et importants, notamment technologiques (dont dépôts de brevets à l’image d’American Express). D’autre part, la sécurité et les réglementations peuvent être des freins fort à tout développement métavers, dans sa forme économique, pour le secteur bancaire.

Stratégie de suivi : Elle permet aux acteurs financiers de développer une stratégie efficiente et adaptée car elle se base sur le suivi de l’évolution du marché et des stratégies des concurrents afin de s’en inspirer. Cependant elle peut causer un retard technologique de l’entreprise et une différenciation peu marquée face à la concurrence. N’étant pas pionniers sur le marché, les barrières à l’entrée sont plus élevées et les concurrents sont de plus en plus nombreux. A contrario, la capacité d’investissement importante des acteurs financiers en un temps court leur permettent d’acquérir des acteurs ayant éprouvé un premier business model.

Stratégie défensive : Elle permet de sécuriser les investissements à court terme en les affectant à d’autres opportunités plus rentables. Cependant si le métavers arrive à maturité, l’acteur financier rencontrera des difficultés à se positionner et à acquérir des parts de marché car il ne disposera pas d’une notoriété et aura un retard technologique face aux concurrents.

Conclusions

Ni révolution ni bulle financière, bienvenue dans la « Méta économie » ! Ces mondes virtuels laissent place à une nouvelle économie, de nouveaux usages, de nouvelles tendances, apportant avec elles leurs lots d’opportunités, et bien sûr de risques, pour l’ensemble des secteurs et activités. Comme pour toute innovation, on surestime les évolutions à court-terme, on les sous-estime à long terme (cf. IA, 4G, …). Il faudra encore quelques longues années pour une expérience et une accessibilité grand public (démocratisation des cryptomonnaies, 5G/ordinateur quantique pour une expérience réaliste et totalement immersive, adaptation droit numérique…).

Retrouvez-nous prochainement dans le virtuel pour vivre vos propres expériences.

Merci à la tribu Metavers de onepoint pour l’écriture de cet article