Banques : comment performer vos interactions Clients ?

Enjeu d’efficacité opérationnelle pour les Banques… mais surtout de satisfaction client à l’heure de la digitalisation des services financiers, les outils consacrés à la Gestion des Interactions clients sont l’objet de toutes les attentions.

Des demandes clients toujours plus protéiformes

Cela a été répété à outrance, mais ne peut être que rappelé dans le cadre d’un article consacré aux interactions clients : les usages changent en même temps que les attentes clients se portent vers davantage de libre-choix et d’immédiateté. Porté par des évolutions technologiques majeures (généralisation des applications, développement des chatbots, webcallback, selfcare…) ce bouleversement porte comme principal élément de complexité la grande diversité des comportements clients. D’une part les clients peuvent avoir des habitudes différentes (selon des caractéristiques démographiques souvent corrélées à leur appétence pour les nouvelles technologies). D’autre part un même client peut avoir des préférences différentes selon le motif de contact. Un client pourra en effet davantage se satisfaire d’une réponse asynchrone pour une demande d’information ou une requête à faible criticité. En revanche il préférera échanger immédiatement avec un interlocuteur pour des frais prélevés indûment par sa banque. Dès lors les banques font face à un double enjeu :- Garantir la réponse la plus pertinente possible au client selon le canal de contact choisi par de celui-ci

- Rationnaliser l’emploi des ressources en capacité de répondre au client

Les outils de Gestion des Interactions Clients : un véritable enjeu métier

Les outils de GIC portent de nombreuses capabilités porteuses de valeur pour les banques. Schématiquement, un outil de GIC dispose de 4 macro-briques fonctionnelles :- Une brique de qualification permettant d’identifier/authentifier le client et la nature de la demande. Cette brique peut s’appuyer sur des modules tels qu’un SVI, l’identification biométrique, le langage naturel, l’interfaçage avec le CRM…

- Une brique de routage devant permettre d’adresser la demande à l’interlocuteur le plus pertinent, ce qui nécessite souvent un module de gestion des compétences et des disponibilités ainsi que des éléments de gestion des priorités et des files d’attente.

- Une brique de traitement devant permettre d’agréger les demandes formulées par différents canaux (ex. appel faisant suite à un mail resté sans réponse), de suivre le traitement d’une demande et de pousser des notifications d’avancement au client.

- Une brique de pilotage permettant tant de suivre l’activité individuelle des conseillers agence et Centre de Relation Client que de donner une visibilité sur la pertinence des règles de routage en termes d’efficacité opérationnelle.

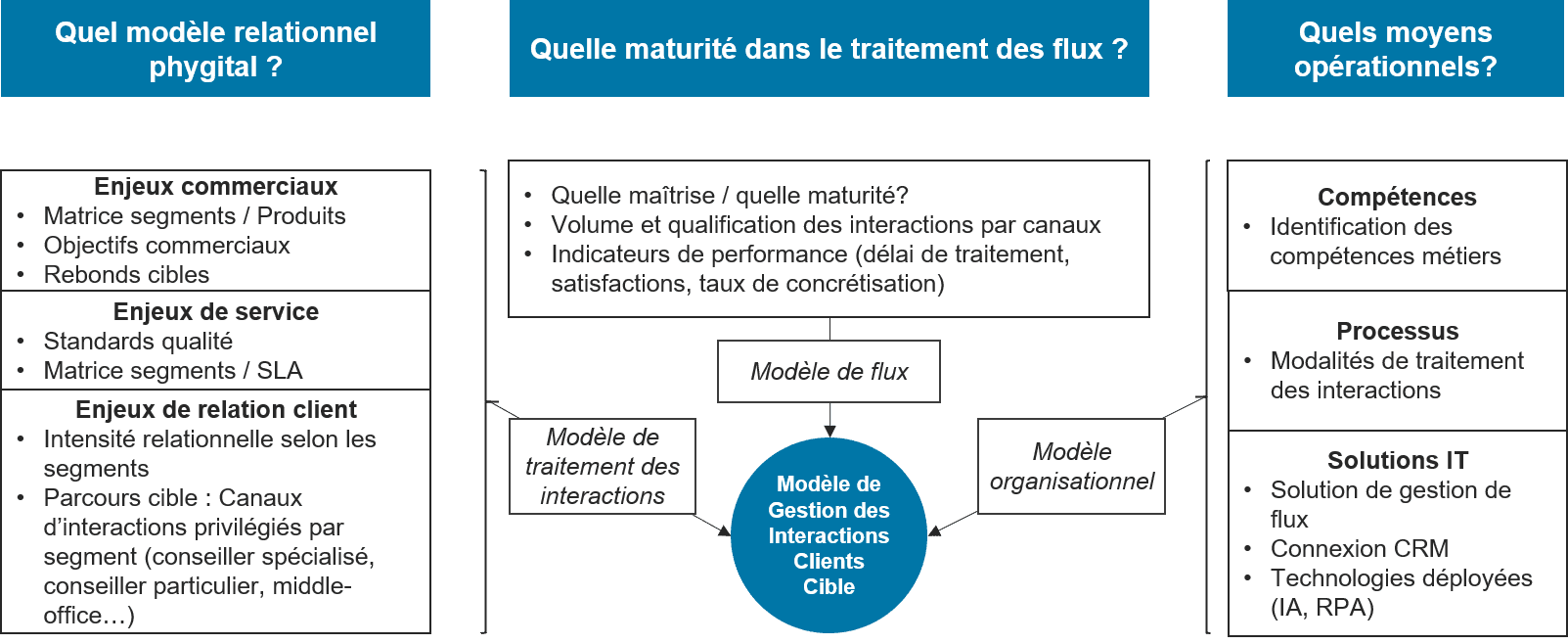

Comment construire un modèle relationnel ?

Nous préconisons ainsi de poser un modèle relationnel devant permettre d’équilibrer au mieux la valeur Banque – par exemple : Quel interlocuteur privilégier pour des demandes à faible potentiel de rebond ? – avec la valeur Client – Quelles attentes raisonnables en termes de célérité et de qualité de réponse ? –, le tout devant être rationnalisé par une revue des moyens humains et technologiques à disposition de la Banque.

source onepoint

On le voit, cette approche large doit permettre de poser les fondations d’une politique de gestion des interactions clients. Mais cette ampleur de l’approche ne doit toutefois aboutir à un projet de refonte trop lourd (en mode big bang). En effet les contingences opérationnelles font qu’il est difficilement envisageable de s’engager sur un projet « à effet tunnel » dont les impacts tarderaient trop à se faire ressentir. Il sera donc préférable d’enrichir cette approche avec une priorisation afin d’assurer des résultats opérationnels rapides tout en restant cohérent avec une vision qui serait posée. Il s’agit ainsi d’identifier les briques fonctionnelles cruciales pour délivrer de la valeur rapidement et significativement, sur la base de KPI qui auront été priorisés. Cette priorisation doit être menée en cohérence avec le modèle de GIC retenu : l’objectif est-il d’assurer un traitement rapide des demandes ? De limiter les réitérations de demandes ? D’alléger la charge des conseillers en agence ? Ces questionnements permettent d’identifier les KPI clés (taux de réitération, taux d’abandon, taux de First Call Resolution…) et les briques fonctionnelles prioritaires afférentes. Exprimer un besoin fonctionnel : un enjeu de pragmatisme Fort d’une ambition posée et d’une priorisation fonctionnelle, la Banque doit pouvoir formuler son besoin de manière intelligible auprès des éditeurs de solution. Il s’agit ici de faire converger un besoin métier avec des éléments de spécifications fonctionnelles, équilibre souvent difficile à atteindre au regard de la compréhension perfectible qu’ont les éditeurs des spécificités du secteur bancaire. Toujours dans un souci d’éviter « l’effet tunnel » mentionné plus haut, nous préconisons un certain pragmatisme dans l’approche en :- S’appuyant sur des cas d’usages concrets pour décrire le besoin. Cette approche permet aux experts métiers de se projeter fonctionnellement et est un bon moyen de lever les points de complexité en s’appuyant sur les expériences de chacun. Charge à l’animation de connaître suffisamment les solutions de GIC pour identifier les impacts potentiels des préconisations et les impossibilités logiques, tout comme les prérequis à chaque fonctionnalité décrite.

- Se concentrant sur les cas les plus représentatifs, en misant sur la complémentarité des usages décrits plutôt que l’exhaustivité. L’objectif est en effet davantage de pousser les éditeurs dans leurs retranchements avec un échantillon représentatif de la complexité des cas d’usages plutôt que d’assurer une couverture fonctionnelle complète. Une approche exhaustive nécessiterait en outre une phase de cadrage bien plus longue et qui aboutirait à des redondances avec la phase de paramétrage lors de l’implémentation.